Wenn heute von der Biotech-Branche die Rede ist, dann sind die Abgrenzungen nicht immer ganz klar. Es bestehen gewisse Verflechtungen mit den Feldern Pharma, Medtech, Life Sciences und Bioökonomie.

Zum wirklichen Kern der Branche existieren leider kaum Statistiken, meist steckt allesmögliche mit drin und verwässert einen klaren Blick auf den wegweisenden, innovativen Zweig. Oft ist das Ziel, auf Basis einer breiten Definition möglichst viele Unternehmen zu zählen, um darüber eine "vorteilhafte" Stellung, zum Beispiel pro Land einzunehmen.

Biotech überschneidet sich mit den Bereichen Lebenswissenschaften (life sciences) und Bioökonomie (bioeconomy). Zur Life-Sciences-Branche zählen alle Firmen, deren Produkte und Dienstleistungen der Gesunderhaltung von Mensch und Tier dienen.

Neben Pharma und Medtech (umfasst auch Diagnostika) können dies beispielsweise Unternehmen sein, die sich mit Cosmeceuticals, Nutraceuticals oder anderen neuartigen Produktions-Methoden für Lebensmittel beschäftigen. Ferner lassen sich Basis-Werkzeuge oder auch Digitalisierungs-Ansätze für diesen Bereich zuordnen.

Biotech selbst überlappt hier zu Pharma und Medtech als BioPharma und BioMedical (z.B. tissue engineering) sowie zu IT-Anwendungen als Bioinformatik. Letztere ist freilich auch in anderen Biotech-Sektoren verfügbar, so z.B. im Pflanzen-Bereich.

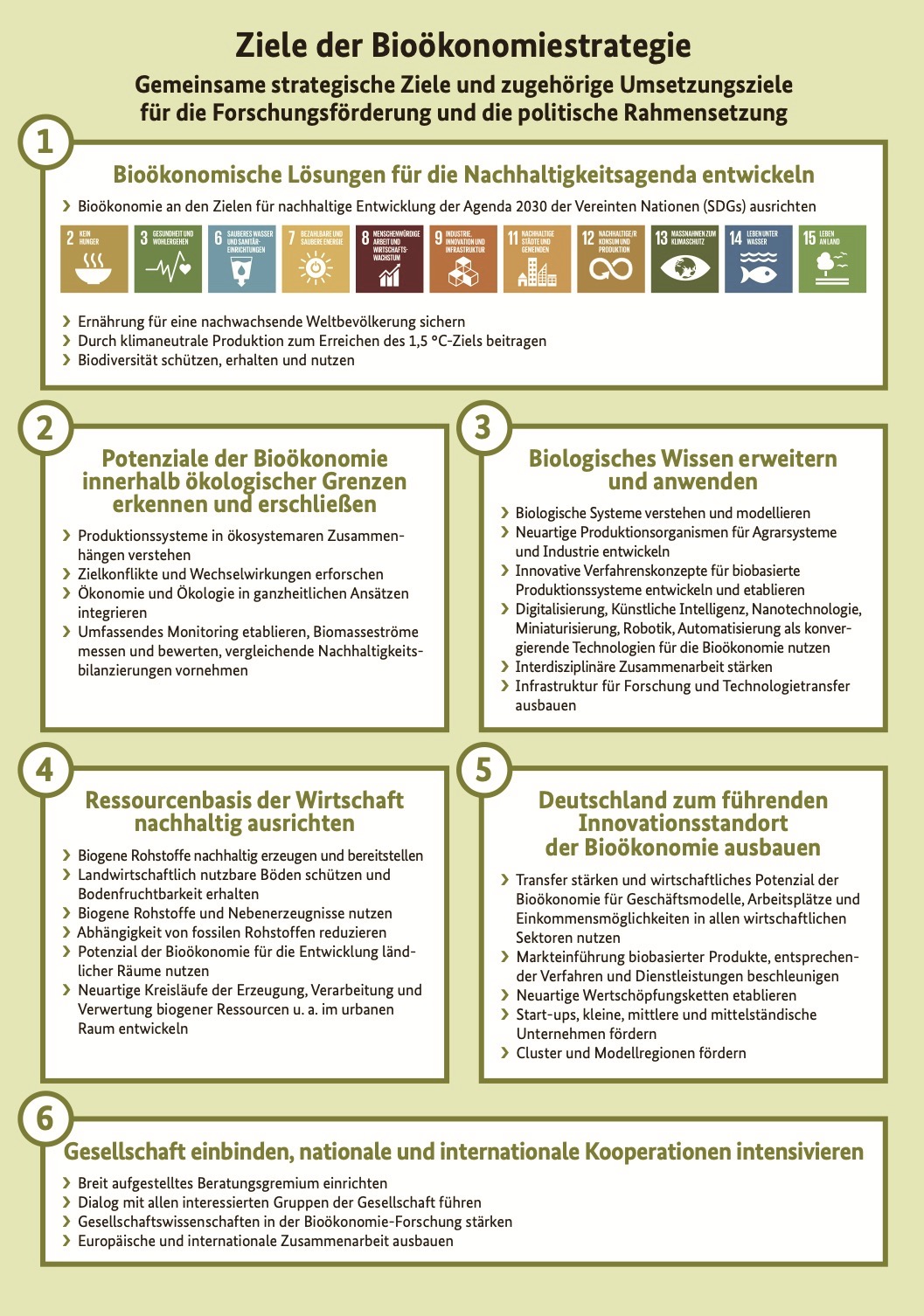

Der Begriff Bioökonomie ist in Deutschland seit einem guten Jahrzehnt verstärkt im Gebrauch, auch auf staatlicher Ebene. Im Jahr 2009 richtete die Bundesregierung einen Bioökonomierat ein, der sie bei der Umsetzung der im Jahre 2020 verabschiedeten "Nationalen Bioökonomiestrategie" berät. Laut Bundesregierung geht es bei der Bioökonomie um die "Erzeugung, Erschließung und Nutzung biologischer Ressourcen (auch Wissen), Prozesse und Systeme, um Produkte, Verfahren und Dienstleistungen in allen wirtschaftlichen Sektoren im Rahmen eines zukunftsfähigen Wirtschafts-Systems bereitzustellen". Das Bundesministerium für Bildung und Forschung (BMBF) betreibt eine Informations-Webseite zum Thema. Und, Bioökonomie ist aktuelles Thema des Wissenschaftsjahres 2020|21, ebenfalls eine Initiative des BMBF.

Die relativ weitschweifige Definition läßt sich folgendermaßen stärker auf den Punkt bringen: im Zentrum der Bioökonomie steht eine moderne und nachhaltige Form des Wirtschaftens, eine biobasierte Wirtschaft. Statt fossiler Rohstoffe nutzt sie erneuerbare Ressourcen und setzt zusätzlich auf Kreislaufwirtschaft. Zur biobasierten Wirtschaft zählen alle industrielle und wirtschaftlichen Sektoren, die biologische Ressourcen produzieren, be- und verarbeiten oder in irgendeiner Form nutzen. Das sind zum Beispiel die Land- und Forstwirtschaft, die Energiewirtschaft, Fischerei- und Aquakultur, Chemie und Pharmazie, Nahrungsmittel-Industrie, industrielle Biotechnologie, Kosmetik-, Papier- und Textil-Industrie sowie der Umweltschutz.

Die Biotech-Branche ist also Teil der Bioökonomie. Sie zeichnet sich dadurch aus, dass sie biologische Rohstoffe auf "bio(techno)logischen Wege" verarbeitet oder nutzt. Dazu kommen durchweg Mikro-Organismen, Zellen oder Bestandteile davon zum Einsatz. Bei der fermentativen Produktion von Bio-Ethanol aus nachwachsenden Rohstoffen sind dies beispielsweise Verzuckerungs-Enzyme und Hefe.

Andere Optionen der Verarbeitung biologischer Ressourcen nutzen physikalische (z.B. Druck, Hitze) oder chemische (z.B. Säure, Alkohol, chemische Katalysatoren) Technologien, was dann kein Biotech ist. So entsteht Bio-Diesel durch physikalisches und chemisches Einwirken aus Rapspflanzen. Es ist kein Fermentations-Schritt dabei und daher zählen solche Produzenten nicht zur Biotech-Industrie.

Auch auf europäischer Ebene steht die Bioökonomie auf der Tagesordnung. Erste EU-Konzepte zur bioeconomy oder bio-based economy entstanden im Jahre 2005. 2010 folgte der Bericht "The Knowledge Based Bio-Economy (KBBE) in Europe: Achievements and Challenges" und in 2012 publizierte die Europäische Kommission die Strategie "Innovating for Sustainable Growth: A Bioeconomy for Europe". Mittlerweile spielt auch hier die Einbindung von Kreisläufen (circular economy) eine große Rolle.

In den USA veröffentlichte ebenfalls im Jahre 2012 die US-Regierung unter Obama ihre Strategie "National Bioeconomy Blueprint".

Die "eigentliche" Biotech-Branche umfasst Unternehmen, deren Haupt-Geschäftszweck auf dem Einsatz moderner Biotechnologie (Molekular-Biologie & Gentechnik) und Biowissenschaften beruht.

Hinzu kommen Firmen, die Produkte und Verfahren anbieten, die nicht im engeren Sinne "biotechnologisch" sind, jedoch wichtige Bausteine in der Wertschöpfungskette der Biotech-Industrie ausmachen (z.B. Bioinformatik, Technologien und Services im Bereich Medikamenten-Entwicklung). Meist sind es kleinere Firmen bzw. Startups, es gibt heutzutage aber auch einige größere Unternehmen für die Biotech nicht das alleinige aber ein sehr wichtiges Standbein geworden ist.

Betriebe, die die klassische Biotechnologie für die Lebensmittel- oder Genussmittel-Produktion nutzen wie etwa Bäckereien oder Bierbrauer und Winzer zählen nicht zur modernen Biotech-Branche.

Bei "Biotech Verstehen" zeigt die Kurzübersicht zur Biotech-Historie, dass die Fermentations-Industrie bereits älter als 100 Jahre ist. Es begann mit der mikrobiellen Produktion von (Fein)-Chemikalien, was im Branchen-Jargon dem Anwendungs-Bereich der weißen Biotech zugeordnet wird.

Deutsche Firmen zählten dabei weltweit zu den Pionieren. So startete 1895, zehn Jahre nach der Gründung, Boehringer Ingelheim mit der industriellen Fermentation von Milchsäure als Zusatzstoff für Lebensmittel. Zeitweise war diese Haupt-Umsatz-Träger. Weitere deutsche Milchsäure-Produzenten waren Byk-Gulden aus Konstanz (heute Takeda), Schering aus Berlin (heute Bayer) sowie Merck aus Darmstadt.

Die industrielle mikrobielle Gewinnung von Zitronensäure entwickelte ab 1923 die US-amerikanische Charles Pfizer & Company, 1849 in New York durch die beiden deutschen Immigranten Karl Pfizer und Charles Erhart gegründet. Davor wurde die Substanz noch ausschließlich aus Zitrus-Früchten isoliert.

1938 stieg auch Boehringer Ingelheim in die Zitronensäure-Produktion mittels Gärverfahren ein. Heute stellt die deutsche Pharma-Firma diese Fein-Chemikalien nicht mehr her. Das Fermentations-Know-How ist allerdings geblieben und sie wendet dieses für Auftrags-Produktionen von Bio-Pharmazeutika an.

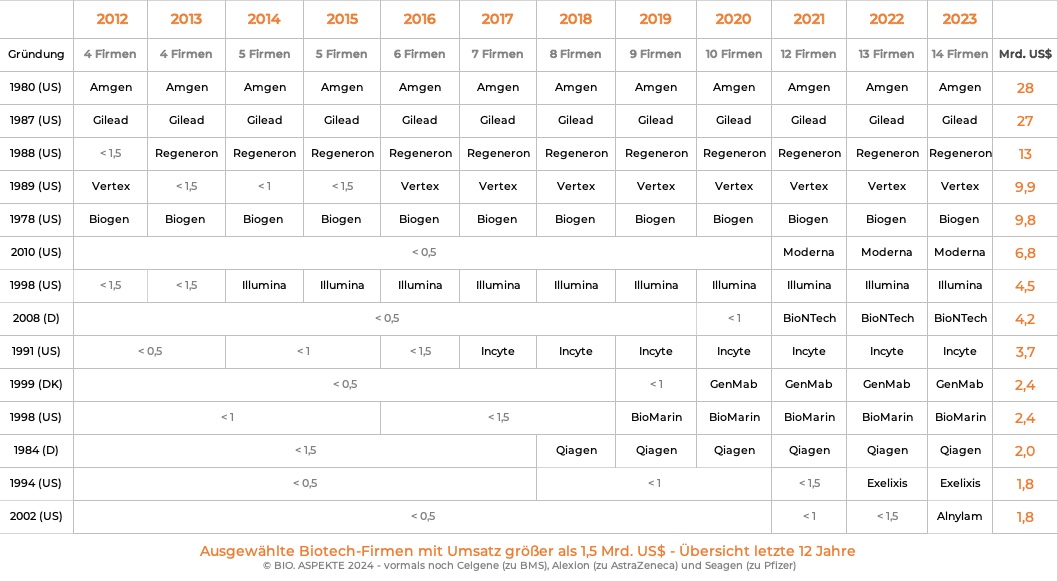

Basierend auf den Fortschritten in der Molekular-Biologie entstand ab Mitte der 1970er Jahre in den USA die heutige Biotech-Branche, die mehrheitlich aus kleineren Startups besteht. Einige der in den 1980er gegründeten US-Pioniere (Amgen, Biogen, Gilead Sciences, Regeneron & Vertex Pharmaceuticals) sind mittlerweile große Konzerne.

Die rund zehn führenden Firmen stellten in der Regel drei Viertel des Umsatzes und des Marktwertes der börsennotierten US-Biotech-Industrie. Die wiederum macht beim Umsatz rund 90 Prozent der US-Gesamt-Branche aus.

Das Erreichen einer Schwelle von einer Milliarde US-Dollar Umsatz bringt eine Biotech-Firma in das obere Dutzend der in dieser Kennzahl führenden Unternehmen (ohne Pharma-Unternehmen!). In Deutschland hat es in diese Liga bisher nur die sehr früh im Jahr 1984 gegründete Qiagen geschafft, die mittlerweile zu einem großen Molekulardiagnostik-Spezialisten angewachsen ist sowie Produkte zur Probenaufbereitung anbietet.

Aufgrund der Corona-Pandemie folgte ab 2021 der mRNA-Spieler BioNTech aus Mainz. Ohne diese Ausnahme-Situation wäre sein Weg dahin vermutlich noch länger gewesen, da innovative mRNA-basierte Ansätze in der Krebs-Immuntherapie ihr volles Potenzial erst noch unter Beweis stellen müssen, z.B. in Phase-III-Studien.

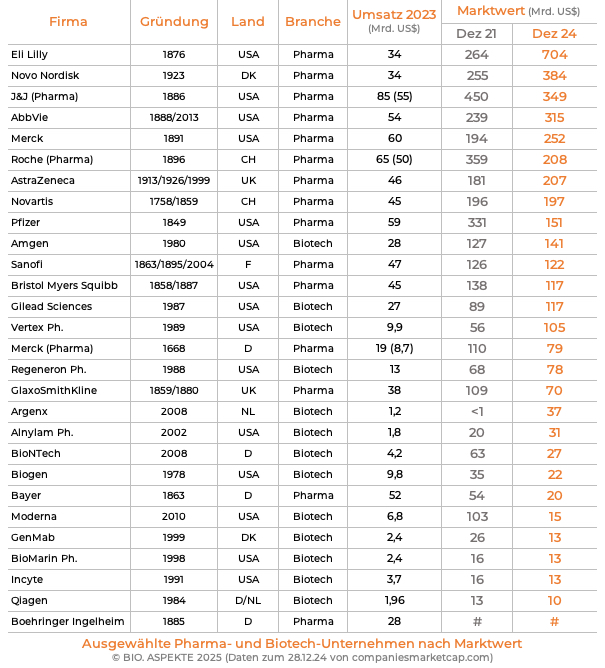

Auf dem Pfad des Wachstums wurden andere frühe US-Biotech-Gründungen von Pharma-Konzernen übernommen, so: Celgene von Bristol Myers Squibb, Cephalon von Teva, Chiron von Novartis, Genentech von Roche, Genzyme von Sanofi, MedImmune und Alexion Pharmaceuticals von AstraZeneca sowie Seagen von Pfizer. Die großen, noch eigenständigen Biotechs können es mittlerweile mit den etablierten Pharmas aufnehmen, zum Beispiel was den Marktwert angeht.

Marktwert ist ein gutes Stichwort, um aufzuzeigen, welche Bedeutung die Biotech-Industrie heute spielt: neben der Entwicklung lebens-verlängernder Therapien trägt sie auch zur Wert-Zunahme für Investoren bei. Mit einem Investment vor mehr als 20 Jahren (vor dem Börsen-Hype im Jahr 2000) in die führenden börsennotierten US-Biotech-Unternehmen ließ sich der Einsatz um das fast Vierzigfache erhöhen: So entwickelte sich der Börsen-Index BTK, der an der New Yorker Börse (New York Stock Exchange, NYSE) die nach Aktien-Kurs führenden 30 Biotech-Firmen umfasst.

Aber auch der Wert der im NBI, dem Biotech-Index der US-Tech-Börse NASDAQ (National Association of Securities Dealers Automated Quotation System) gelisteten Gesellschaften erzielte in diesem Zeitraum ein Wachstum um im Maximum das rund Fünfzehnfache. Der NBI vereint Biotech-Unternehmen mit einem Marktwert von mindestens 200 Millionen US-Dollar, aktuell sind dies über 250 Firmen.

Im Vergleich zum Zuwachs der Biotech-Indizes zeigt der entsprechende Indikator für in den USA börsennotierte Pharma-Konzerne (DRG) in den letzten gut 25 Jahren nur eine Zunahme um das etwa Dreifache.

Sogar der dem deutschen Deutschen Aktien-Index (DAX) vergleichbare US-Index Dow Jones Industrial (DJI) lag mit einer guten Vervierfachung höher. Wie auch der DAX selbst mit einer knappen Vervierfachung seines Wertes.

Die Pharma-Industrie kämpft bereits seit längerem mit einem Rückgang bei der Effizienz ihrer Forschung und Entwicklung (FuE): Investitionen erbringen zahlenmäßig immer weniger Output in Form neu zugelassener Medikamente. Allerdings, unter den erfolgten Marktzulassungen basieren innovative Medikamente oft auf dem Know-How der übernommenen Biotech-Firmen!

Biotech ist also zum Innovations-Motor für die Pharma-Branche geworden. Um dem gerecht zu werden, bezeichnen sich manche Pharma-Konzerne daher heute auch als "bio-pharmazeutisches Unternehmen".

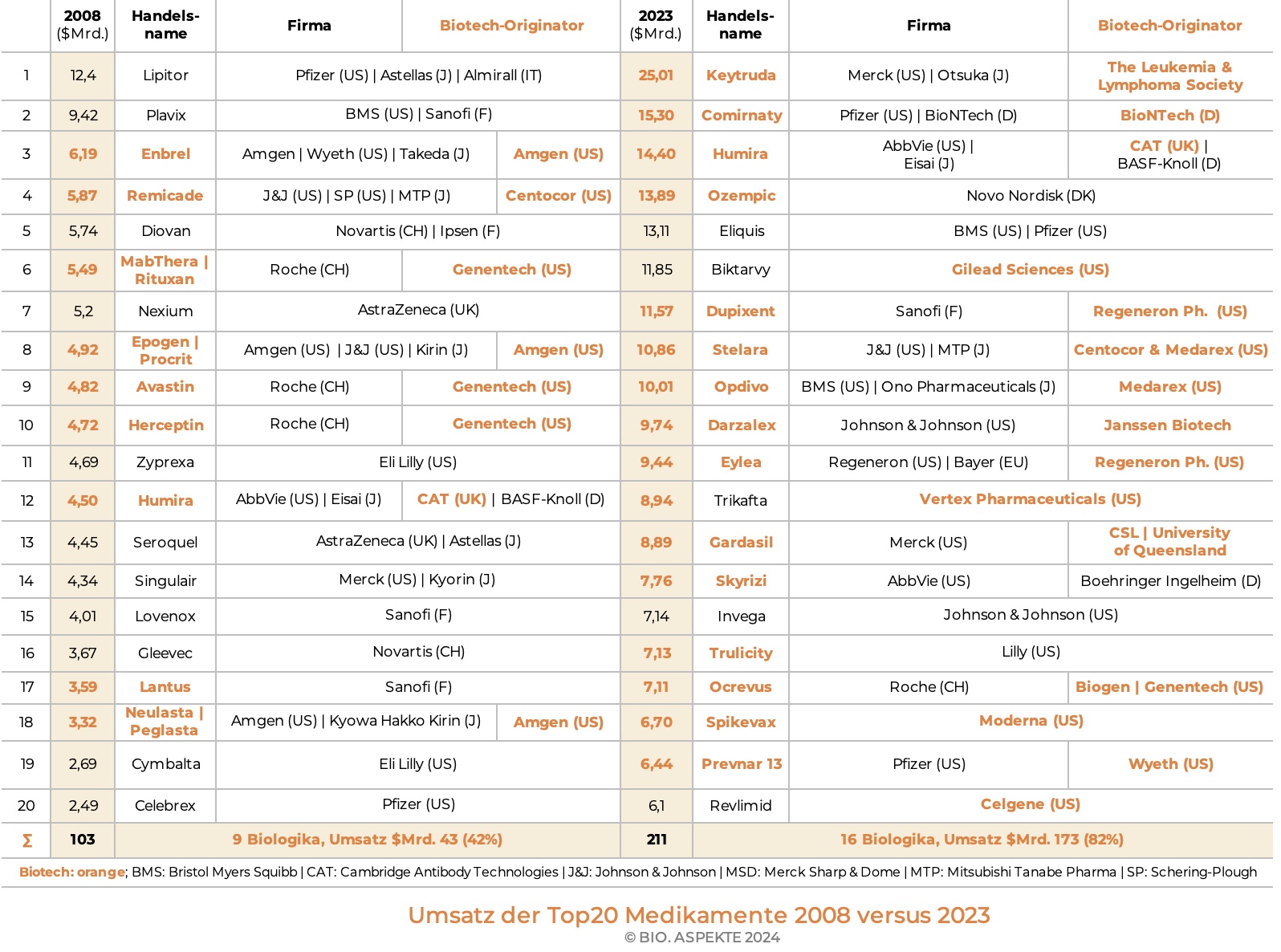

Seit 1982 das rekombinant produzierte Human-Insulin in den USA als das erste Biotech-Medikament auf den Markt kam, folgten viele weitere dieser neuen Klasse an Medikamenten. Auch als Biologika benannt, zeichnet sie aus, dass die bio-synthetische Herstellung (im Gegensatz zu chemisch synthetisierten Wirkstoffen) zwar sehr komplex ist, entsprechende Wirkstoffe aber nur auf diesem Wege produzierbar sind.

Der Umsatz mit Biotech-Medikamenten hat sich in den vergangenen 20 Jahren fast verzwanzigfacht, was einem 12%igen durchschnittlichen jährlichen Wachstum (compound annual growth rate, CAGR) entspricht. Auch ihr Anteil am weltweiten Medikamenten-Markt wächst kontinuierlich: von 20% in 2012 auf 39% in 2023. 70% vom Umsatz erzielen auf konventionellem Wege hergestellte Pharmazeutika. Allerdings, mit Blick auf die Top 100 nach Umsatz liegen mit einem Anteil von mehr als der Hälfte mittlerweile die Biotech-Medikamente vorn.

Weitere Anteile gewinnen die Biotech-Medikamente mit Blick auf die Top 20 Pharmazeutika nach weltweitem Umsatz. Erzielten neun Biologika im Jahre 2008 einen Anteil von 42%, so stieg dieser nach 15 Jahren in 2023 auf 82% basierend auf dem Umsatz von 16 Biologika.

Für einige Pharma-Konzerne machen die Bio-Pharmazeutika mittlerweile einen Hauptteil ihres Umsatzes mit verschreibungspflichtigen Medikamenten aus (2019): Novo Nordisk (Dänemark) 98%, Roche (Schweiz) 85%, Eli Lilly (USA) 63%, AbbVie (USA) 62%. Dies allerdings basierend auf verschiedenen Hintergründen bzw. Historien. Roche zum Beispiel hat von der frühen Kollaboration und späteren kompletten Übernahme des US-Pioniers Genentech profitiert. AbbVie gewann durch die im Jahre 2001 erfolgte Übernahme der früheren deutschen Knoll AG von der BASF, die seit 1975 die Mehrheit hielt. Der dort entwickelte monoklonale Antikörper (Humira) zur Bekämpfung der rheumatoiden Arthritis war lange Jahre das mit weitem Abstand umsatzstärkste Medikament weltweit. Auch bei anderen in den Top 20 gelisteten Wirkstoffen stammt das Biotech-Know-How in der Regel von einer Übernahme oder Kooperation.

Bei den Biologika und insbesondere den monoklonalen Antikörpern (25.000 Atome) handelt es sich in der Regel um große Moleküle. Mittlerweile kommen auch kleine biologische Moleküle (kurze DNA oder RNA und Peptide) als Therapeutika zum Einsatz, die in der Regel nicht als Biologika gelten. Sie können als moderne Bio-Pharmazeutika im weiteren Sinne erachtet werden. Streng genommen gibt es auch klassische Bio-Pharmazeutika, sprich therapeutische biologische Moleküle, die nicht mittels molekularbiologischer Methoden entstehen sondern aus natürlichen Quellen extrahiert werden.

Schießlich ist Biotech nicht nur die Grundlage für die bio-synthetische (fermentative) Produktion neuartiger Biologika. Sie unterstützt auch die Entwicklung kleiner chemisch synthetisierter Wirkstoffe (small molecules), weil die Molekular-Biologie Krankheits-Ursachen auf molekularer Ebene aufklärt. So können dann zielgenaue und effektive Wirkstoffe entworfen werden, die zum Beispiel mit krankheits-verursachenden Molekülen interagieren. Es gibt heutzutage einige Krebs-Medikamente auf dieser Basis.

Die Pharma- und damit letztlich auchder Teil der Biotech-Industrie, der sich auf das Entwickeln von Therapien fokussiert, steht vor verschiedenen branchen-spezifischen Herausforderungen. Denn, ein Medikament auf den Markt zu bringen, ist ein sehr langer, teurer und risikoreicher Prozess. Es gibt eigentlich kaum ein anderes Produkt, das derart komplex in der Entwicklung ist, vor allem wegen umfangreicher Testungen am Menschen sowie einer sehr strengen Marktzulassungs-Prüfung.

Der Prozess teilt sich grob in vier Phasen auf: Forschung, Entwicklung (weitere Unterteilung in Präklinik und die klinischen Phasen I bis IV), Zulassung sowie Markt-Einführung und Vermarktung. Von der Idee bzw. Konzeption können zwölf bis 15 Jahre vergehen bis ein neues Arzneimittel den Markt erreicht.

Etwa die ersten fünf Jahre entfallen auf die Forschung und Präklinik, die klinische Prüfung nimmt weitere fünf bis acht Jahre in Anspruch und die Zulassung ein bis zwei Jahre. Dabei variiert die benötigte Zeit mit der Indikation für die ein Wirkstoff entwickelt wird . Am meisten Zeit ist für Erkrankungen des Nervensystems sowie für Krebs einzuplanen.

Die lange Zeitdauer und hohen Kosten beruhen teilweise auf noch vorherrschenden Ineffizienzen im operativen Ablauf. Die Hoffnung besteht, diese durch zunehmende Digitalisierung abzubauen bzw. zumindest weiteren Steigerungen Einhalt zu gebieten. Die aktuelle Pandemie hat zudem gezeigt, dass auch verbesserte Zusammenarbeit untereinander sowie mit Zulassungs-Behörden Prozesse beschleunigen kann. In diesem Zusammenhang werden in der Branche auch sogenannte "open innovation models" diskutiert.

Ein ganz besonderes Merkmal der pharmazeutischen Entwicklung ist das Ausfallrisiko. Trotz guter theoretischer Konzepte kann es in der Realität zum "Versagen" klinischer Entwicklungs-Kandidaten kommen. Im Rahmen der Testung am Menschen müssen nämlich Sicherheit (Phase I) und Wirksamkeit (Phase II) nachgewiesen werden. Phase III dient der Validierung bei einer großen Zahl an Patienten.

Die Ausfallrate liegt zum Start der Phase I bei mehr als 90%! Zu Beginn der Phase II ist sie immer noch größer als 80%. Erst am Anfang der Phase III sinkt sie auf um die 50%. Das heißt, dass die Hälfte aller Entwicklungs-Kandidaten in diesem Stadium noch ausfallen kann und das nach zehn Jahren Entwicklungszeit. Da es auch bereits in der Forschungsphase zu Ausfällen kommen kann, werden in Theorie im Schnitt mindestens 15 bis 25 Wirkstoff-Kandidaten benötigt, um ein Medikament auf den Markt zu bringen.

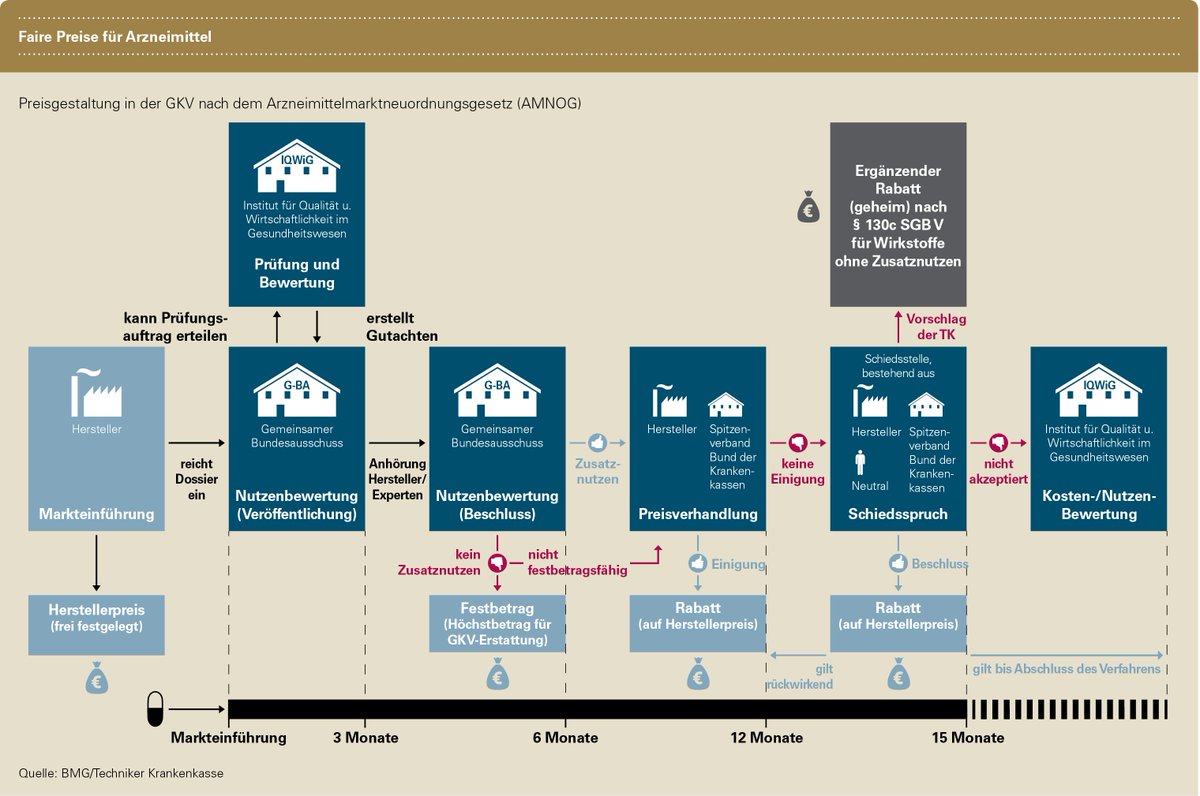

Eine weitere Besonderheit in diesem Markt ist - selbst nach der behördlichen Markt-Zulassung - die sehr stark regulierte und komplexe Vermarktung. So ist das Finden von Preisen sowie das Erzielen von Einnahmen (Reimbursement) speziell geregelt. Das Ganze bezeichnet sich im Branchen-Jargon als Market Access. Hierzulande schreibt zum Beispiel das in 2011 in Kraft getretene Arzneimittelmarkt-Neuordnungsgesetz (AMNOG) vor, dass der Preis für ein neues Arzneimittel an seinen Nutzen gekoppelt wird. Ziel des AMNOG war und ist, die steigenden Arzneimittel-Ausgaben der gesetzlichen Krankenversicherungen einzudämmen.

Für Pharma- wie auch Biotech-Firmen ergibt sich damit eine gewisse weitere Hürde auf dem langen Weg ein Medikament auf den Markt zu bringen. Für so manches kleineres Biotech-Unternehmen ist der aufwendige Prozess nicht alleine zu stemmen. Sinnvoll ist hier das Eingehen von Partnerschaften mit größeren Biotechs oder Pharmas. In der Branche hat sich somit eine gewisse gegenseitige "Abhängigkeit" entwickelt.

Die chemische Industrie entwickelte sich zeitlich mehr oder weniger parallel zur ursprünglichen Fermentations-Industrie. Gegen Ende des 19. und Anfang des 20. Jahrhunderts startete die Produktion von Chemiefasern, Farben und Lacken, Kleb- und Kunststoffen. Der Aufstieg der deutschen Großchemie vor dem Ersten Weltkrieg gelang vor allem auf Basis der Farbstoff-Herstellung. Es war gerade das Ziel, Naturstoffe als Ausgangsmaterial zu ersetzen und eine breite Palette organischer Stoffe aus der heimischen Steinkohle sowie aus Erdöl zu synthetisieren.

Heute ist klar, dass die Nutzung derartiger fossiler Ressourcen größere Umweltschäden verursacht. Für die Zukunft ist daher die Rückkehr zu nachwachsenden Rohstoffen immens wichtig. Biotech wird dabei eine große Rolle spielen.

Auch fossile Rohstoffe wie Braunkohle, Steinkohle, Torf, Erdgas und Erdöl sind letztlich chemische Substanzen, die in einem geologischen Prozess aus Abbau-Produkten toter Mikro-Organismen, Pflanzen und Tiere entstanden sind. Entsprechend bestehen sie aus organischen Kohlenstoff-Verbindungen und fungieren als Energieträger, die letzten Endes die Sonnen-Energie vergangener Zeiten gespeichert haben.

Somit sind für chemische Synthesen die fossilen, endlichen Rohstoffe grundsätzlich ersetzbar durch Biomasse, die in Form von Holz und weiteren organischen Abfällen sowie Überresten zur Verfügung steht. Zudem erzeugt auch der Anbau von Pflanzen Biomasse, was allerdings immer mit dem Anbau für die Nahrungsmittel-Wirtschaft (Landwirtschaft) konkurriert. Biomasse läßt sich auch in Fermentern bzw. Reaktoren produzieren, indem Mikro-Organismen wie Algen, Pilze oder Bakterien "gezüchtet" werden. Diese biologischen Helfer sind also nicht nur für die Produktion nützlicher Stoffe (industrielle Biotechnologie) einsetzbar, sondern auch als Rohstoff selbst.

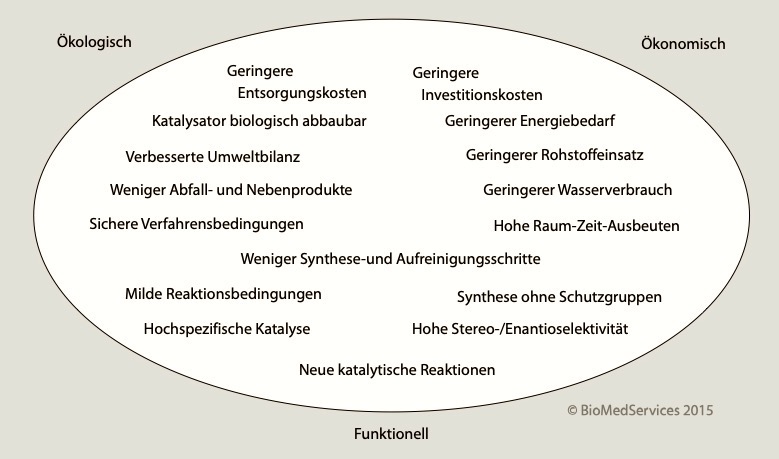

Biotechnologische, also fermentative Verarbeitungs-Verfahren sind zusätzlich zur Nutzung erneuerbarer Ressourcen umweltfreundlich. Denn es entfallen die für chemische und physikalische Verfahren notwendigen extremen Bedingungen (Säuren, hoher Druck, hohe Temperatur). Bisher waren die "Biotech-Chemikalien" auf Intermediate des biologischen Stoffwechsels beschränkt und konnten daher viele Produkte der Synthese-Chemie nicht liefern. Heute ermöglicht die Synthetische Biologie biobasierte Produkte dem Bedarf der chemischen Industrie entsprechend anzupassen.

In einer Bilanz aus 2015 (Zehn Jahre Bioökonomie: Bilanz und Ausblick) heißt es, dass Produkte auf Basis nachwachsender Rohstoffe nur dann wettbewerbsfähig sind, wenn sie technisch nur so verfügbar sind (z.B. enantiomerenreine Moleküle), eine höhere Leistungs-Spezifikation erreichen (z.B. langkettige Monomere) oder ein Konsumenten-Produkt aufwerten wie beispielsweise die Plantbottle von Coca-Cola. Im reinen Kosten-Wettbewerb fallen alternative Rohstoffe und Verfahren noch zurück, weil ihre Gewinnung und Verarbeitung noch nicht den fossilen Prozess-Ketten entsprechend optimiert ist. Zukünftige Aufpreise bei der Nutzung fossiler Rohstoffe können die Kosten-Verhältnisse ändern.

So "speziell" die Biotech-Branche erscheint, so breit sind doch die Anwendungsfelder und zugrunde liegenden Technologien. Die Übersicht zu behalten ist gar nicht so einfach und erfordert Branchen-Expertise. Branche begreifen hat zum Ziel, übergeordnete sowie individuelle Biotech.Scripts (Biotech-Analysen) auszufertigen und damit Licht, Sortierung und Einsichten in den Dschungel an Nachrichten und Informationen zu bringen. "Drehbücher" ganz nach dem Motto "the essence of intelligence is skill in extracting meaning from everyday experience".

Gerne auch speziell auf Ihre Fragen zugeschnitten. Bei Interesse kontaktieren Sie uns bitte.